Щодо проведення розрахункових операцій у разі продажу товарів з доставкою товарів через служби доставки. У разі продажу товарів з повною передплатою на поточний рахунок продавця у форматі IBAN фіскальний чек через реєстратори розрахункових операцій (далі – РРО) та/або програмні РРО (далі – ПРРО) може не видаватись. В поштове відправлення вкладається документ на товар: товарний чек, накладна тощо.

У разі здійснення попередньої оплати з використанням платіжних карток така операція є розрахунковою у розумінні Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» із змінами та доповненнями і вимагає видачу фіскального чека, який може бути вкладений в поштове відправлення або надісланий покупцю в інший спосіб (на електрону пошту, мобільний телефон тощо).

У разі оформлення продажу товарів з післяплатою (накладений платіж) необхідність застосування РРО та/або ПРРО залежить від умов договору між продавцем та перевізником. Обов’язок продавця передати товар покупцеві вважається виконаним в момент здачі товару перевізникові або організації зв’язку для доставки покупцеві (частина друга ст. 664 Цивільного кодексу України від 16 січня 2003 року № 435-IV із змінами та доповненнями). Продавець у такому випадку вкладає в поштове відправлення документи на товар (товарний чек, накладна тощо).

У цьому випадку розрахунки здійснюються в місці отримання товару між покупцем і перевізником, який повинен видати фіскальний чек на приймання готівки чи платіжної картки. В подальшому розрахунки за товар здійснюються між перевізником та продавцем згідно договору між продавцем та перевізником. Якщо перевізник перераховує кошти продавцю на поточний рахунок, РРО та/або ПРРО не застосовується, в іншому випадку продавець зобов’язаний видати фіскальний чек на товар покупцю шляхом надіслання на електрону пошту, мобільний телефон тощо.

Чи може бути зменшений дохід, отриманий ФО – платником ПДФО від продажу (відчуження) майнових прав, якщо такі майнові права були задекларовані нею як об’єкт декларування у порядку одноразового (спеціального) добровільного декларування? Згідно з п. 19 підрозд. І розд. ХХ «Перехідні положення» Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями дохід, отриманий платником податку від продажу (відчуження) майнових прав чи отриманий у результаті виконання зобов’язання, право вимоги за яким було посвідчено відповідними майновими правами, може бути зменшений на вартість таких майнових прав, що була задекларована особою як об’єкт декларування у порядку одноразового (спеціального) добровільного декларування відповідно до підрозд. 9 прим. 4 розд. XX «Перехідні положення» ПКУ.

Нагадуємо! До 1 вересня 2022 року в Україні триває кампанія одноразового (спеціального) добровільного декларування - цивілізований спосіб легалізації доходів. Більш детальна інформація за посиланням https://tax.gov.ua/baneryi/odnorazove-dobrovilne-deklaruvannya .

Телефони для консультацій розміщені за посиланням https://poltava.tax.gov.ua/kampaniya/zvorotniy-zvyazok/.

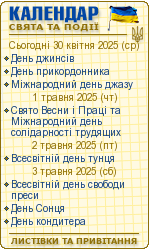

З 1 січня 2022 року розпочалася кампанія декларування доходів громадян, отриманих у 2021 році. Задекларуйте доходи та подайте податкову декларацію про майновий стан і доходи до 1 травня 2022 року!

Телефони для консультацій розміщені за посиланням https://poltava.tax.gov.ua/anonsi-ark/29094.html.

Спілкуйтесь з податковою службою дистанційно за допомогою сервісу

«InfoTAX» https://t.me/infoTAXbot

Більше інформації на офіційних сторінках у соціальній мережі Фейсбук:

Державна податкова служба України

https://www.facebook.com/TaxUkraine

та ДПС у Полтавській області https://www.facebook.com/tax.poltava/

Підписуйтесь на канали інформування ДПС Телеграм

Державна податкова служба УкраїниYou Tube youtube.com/TaxUkraine

Головне управління ДПС у Полтавській області